こんにちは。

大阪市南森町の税理士の小西です。

資金繰り改善・節税の方法はたくさんありますが、利益がでている法人の場合、「決算期変更を行うだけ」で資金繰りが改善します。

今回は「決算期変更」を行うべき法人の特徴とそのメリットについてお伝えさせていただきます。

1.決算期変更による節税が有効な法人

決算期変更が効果的な法人は2つあります。

①決算月に大きな利益が発生することが分かっている法人

②決算月が繁忙期の法人

上記の法人は、多額の納税を行うことで資金繰りが悪くなる法人です。

これらの法人は決算期変更を行うだけで資金繰りが改善し、社長は事業に集中できます。

2.決算期変更の効果

2-1.決算期変更前の問題点

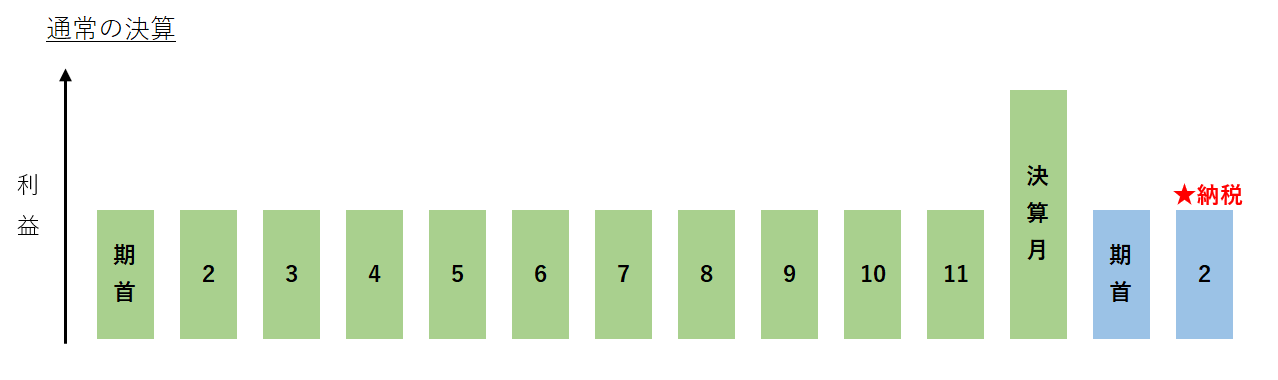

問題点① 決算月に多額の利益が出た場合、2カ月後には納税しなければならない

事業をしていると、ある月だけ大きな売上(利益)が発生するようになることがあります。

このとき、期末直前に大きな利益が出てしまう場合、節税することができず、利益に対して、そのまま法人税が課せられます。

当たり前の話ですが、税金の支払いは現金で行います。

決算月に例年以上の利益が出てしまった場合、その売上の入金ができているかどうかに関わらず、決算から2ヵ月後には現金で納税を行うという問題点。

また決算月に発生した利益対策を十分にできません。

例えば、役員報酬を上げるにしても、最後の1ヵ月だけあげることもできないですし、

従業員に還元したくても、従業員ごとの賞与査定の準備も不十分になります。

問題点② 通常業務の運転資金の確保が難しくなります

次のような、お金に余裕がなくなる月と納税時期が重なると、通常業務の資金繰りが厳しくなります。

・従業員にボーナスを支払う月

・源泉所得税の納税を行う7月や1月

・売掛金の回収が少ない月

・仕入れの支払いが多い月

2-2.決算月変更による効果

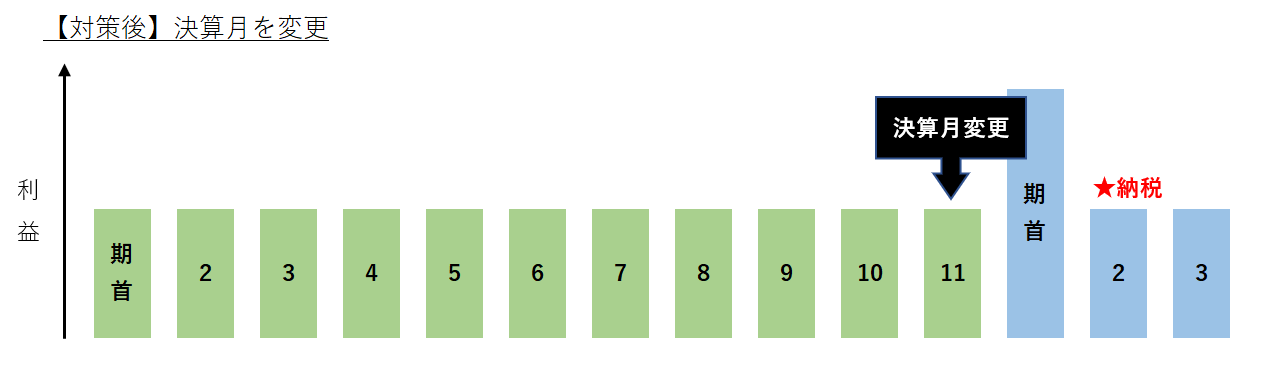

決算月を一ヵ月だけ前倒しすると、決算月に大きな利益が出なくなります。

決算期変更によって期首に大きな利益が出るように調節することで次のような効果が生まれます。

【対策前】利益対策・納税準備ができない

⇒【対策後】もともとの決算月の利益を来期に繰り越すことで、利益対策・納税の準備を1年かけて行うことができる。

【対策前】通常業務の運転資金の確保が難しい

⇒【対策後】多額の納税をするタイミングを来期に、また納税のタイミングを他の支払い時期とずらすことで、

事業資金に余裕が出て、資金繰りを心配しないで済み、本業に集中できます。

3.決算月変更の手続き

決算月変更は、登記事項ではないので、登記の手続きは不要で、簡単です。

下記のSTEPで決算月変更を行います。

【STEP①】臨時株主総会の実施

(決算月を変更することについて、3分の2以上の株主の同意を得る。)

【STEP②】定款の変更

【STEP③】税務署へ決算月を変更に関する届出を出す

以上です。

ただし、許認可事業を営む場合は、別途届け出が必要な場合がある他、取引先や金融機関によっては伝えておくほうがいい場合もあります。

4.最後に

決算月の変更は簡単です。

今回は資金繰りの観点でご説明しましたが、他に経営している会社と決算期が異なる場合も、決算期をそろえることで単月・単年でのグループ利益がわかりやすくなりますのでお勧めです。

以上です。

上記以外にも資金繰り改善に関するコンサルティングを行っておりますので、お気軽にお問い合わせください。