こんにちは。

税理士の小西です。

利益が出ている中小企業が、節税のために来期の役員報酬を増加させ、法人税の納税額を下げる方法はよくある事例です。

今回は、どちらが有利なのかを見ていきます。

1.【結論】役員報酬の増額は不利

結論からですが、利益対策のために役員報酬を増額させることは不利な結果になることが多いです。

「役員報酬の増加 = 所得税+住民税+社会保険料等の増加」 であり

高所得になればなるほど、所得税率は高くなり、また社会保険料等の負担も大きくなるので

役員報酬を増加させることよりも、法人税を納税している方が個人・会社トータルで見たキャッシュアウトは確実に少なくなります。

2.個人増税 ↑ 法人減税 ↓ のトレンド

節税のために役員報酬を増加させることが不利という流れは、今後も続きます。

その理由は、「個人増税 ↑ 法人減税 ↓ のトレンド」があるからです。

現在、所得税と社会保険料等の額は上昇傾向にあり、一方、法人税の実効税率は低下傾向にあるためです。

2-1.所得税の増税について

税制改正により、2020年1月以降 下記の変更が行われ、所得税が増税しています。

その改正内容は下記のとおりです。

・「基礎控除」に所得制限

生活に十分余裕のある者には措置する必要はないという考えから、2,500万円を超える所得層の基礎控除額は0円

・「給与所得控除」の上限額が25万円ダウン

これまで、給与収入(額面)が1,000万円以上のサラリーマンに対して220万円の給与所得控除を認めていたが

税制改正により、給与収入が850万円以上のサラリーマンに対しては195万円の給与所得控除しか認めなくなった。

上記の「生活に十分余裕のある者には措置する必要はない」※という政府の考え方は変わらないでしょう。

※財務省 「年度改正:基礎控除の適正化」より

https://www.mof.go.jp/tax_policy/summary/income/b07.htm

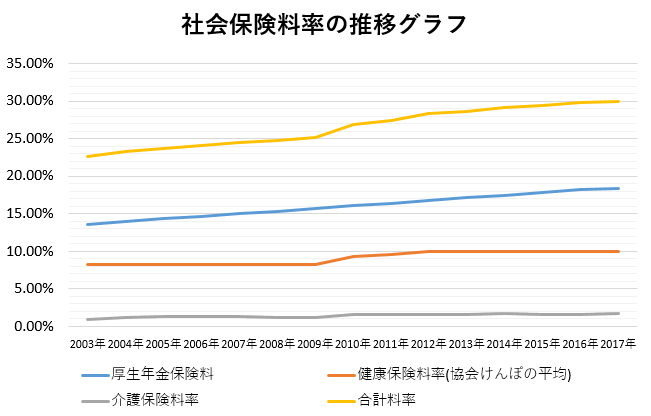

2-2.社会保険料率の上昇について

社会保険は「健康保険料」・「介護保険料」・「厚生年金保険料」から構成されており

これらはいずれも、緩やかではあるが右肩上がりに増加しています。

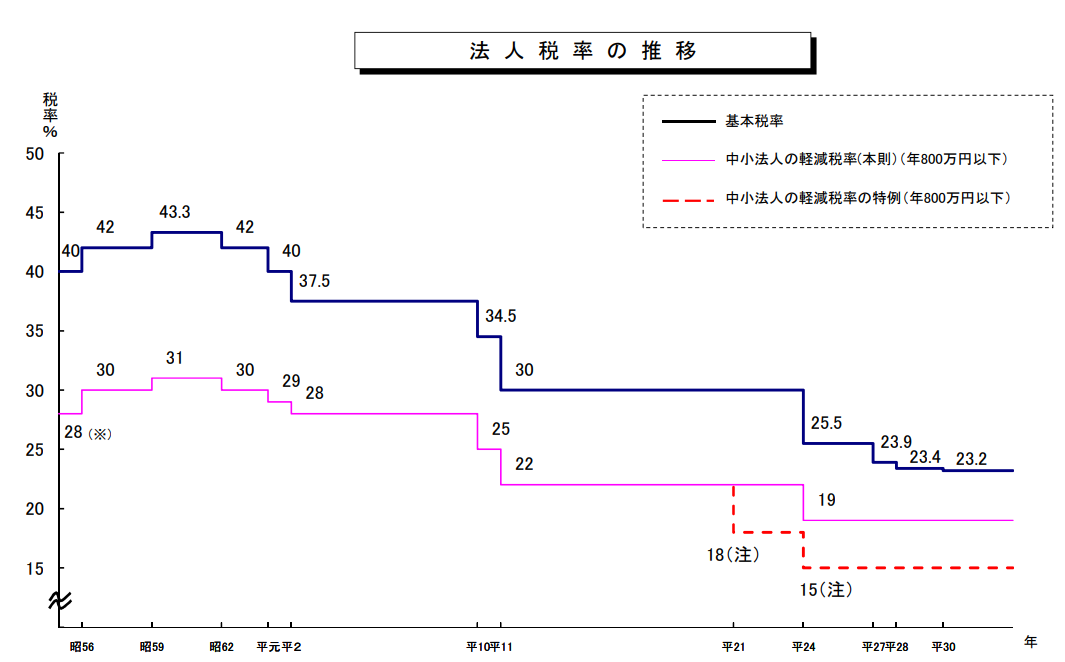

2-3.法人税率の低下について

日本の法人税率は年々減少傾向にあります。

理由は、諸外国の法人税率の引き下げの動きが顕著になっているためで、今後もこの流れは続くでしょう。

3.中小企業の社長のとるべき手段

役員報酬とは別の手段で、法人から社長にお金を移す方法があります。

<所得税・住民税・社会保険料の増加を阻止しながら、節税する方法>

①出張日当

②社宅家賃

③小規模企業共済に加入

④経営セーフネット共済(倒産防)に加入

⑤退職金

上記の方法を上手く組み合わせることで、個人・法人からの余計なキャッシュアウトを防ぎ、資金繰りを改善できます。

4.最後に

このまま政府が作った制度により、上手く搾取されるのではなく、制度やトレンドを有効活用して

キャッシュを手元に残していくのが今のコロナ禍では最もいい方法です。

以上です。

中小企業のオーナー社長の視点の内容になっていますが、起業しようかなと考えているサラリーマン、会社設立を検討しているフリーランスの方にも当てはまる内容かと思います。

節税相談・起業相談も受け付けております。

お気軽にご相談くださいませ。